Ngành Dược được đánh giá có lợi trong bối cảnh dịch COVID-19 bùng phát. Tuy nhiên về dài hạn, quản trị và đầu tư vẫn là bài toán lớn với nhiều doanh nghiệp dược.

Tuy nhiên, nếu Công ty CP Dược- Trang Thiết bị Y tế Bình Định (Bidiphar, HoSE: DBD) không vượt qua khó khăn, thách thức hiện nay thì khó được hưởng lợi.

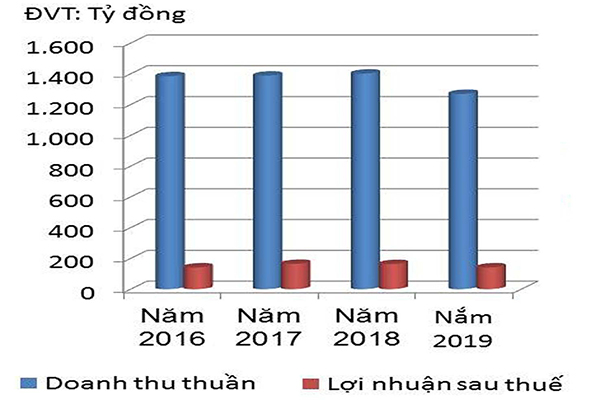

Doanh thu thuần và lợi nhuận sau thuế của DBD

Tăng/giảm đan xen

Trước tác động của nCoV-2019, cổ phiếu Dược phẩm-Y tế và các doanh nghiệp Dệt may có sản xuất khẩu trang, bông băng… sẽ tiếp tục “lội ngược dòng” để nâng đỡ cho thị trường chứng khoán Việt Nam.

Thế nhưng, đó chỉ là xác định trên lý thuyết, còn nhà đầu tư có quan điểm riêng. Đến nay, ngoại trừ một số phiên chịu tác động từ nCoV-2019, cổ phiếu Dược vẫn chịu ảnh hưởng nhất định. Tính từ ngày 7/2 đến nay, cổ phiếu DBD đã trải qua 3 phiên giao dịch tăng, 3 phiên giảm, 1 phiên không có giao dịch. Tương tự, các phiên tăng/giảm đan xen nhau đã diễn ra đối với các cổ phiếu DHG, TMP, TRA hoặc OPC…

“Khi thị trường lo ngại dịch nCoV-2019, thì các cổ phiếu được đánh giá tích cực cũng chưa hẳn nâng đỡ được chính họ. Với ngành Dược, nhiều cổ phiếu đã có mức tăng cao trong 2019 khiến nhà đầu tư càng thận trọng.

Đặc biệt là những cổ phiếu có thị giá tăng trưởng mạnh nhưng kết quả kinh doanh ngược lại”, một chuyên gia đánh giá.

Nhìn lại năm 2019, DBD đã có một năm tăng trưởng vốn hóa mạnh và đạt mức tăng cao nhất trong nhóm cổ phiếu dược, gồm có DBD (+40%), DHT (+18%) và DHG (+38%). Mức tăng này vượt xa tăng trưởng vốn hóa ngành ở khoảng +4% và vượt xa tăng trưởng của VN-Index trong 2019 là +7,7%.

“Cái dớp” cần tránh

Sự thận trọng của nhà đầu tư càng có lý do khi DBD đã khép lại một niên độ tài chính không mấy tươi sắc.

Trước Báo cáo tài chính quý IV/2019, DBD có lũy kế 9 tháng với doanh thu thuần hợp nhất giảm 15%, lợi nhuận trước thuế giảm 17% so với cùng kỳ. Theo báo cáo hợp nhất quý IV/2019, lợi nhuận trước thuế công ty chỉ đạt 43,9 tỷ đồng đồng (so với 44,3 tỷ đồng của quý IV/2018). Theo giải trình của DBD, việc sút giảm lợi nhuận sau thuế của doanh nghiệp này chủ yếu do doanh thu bán hàng giảm, nhưng thực tế trên báo cáo tài chính không thể hiện điều này. Trong khi đó, một số khoản mục như chi phí tài chính tăng mạnh, đặc biệt chi phí quản lý doanh nghiệp tăng gần gấp 3 lần so với cùng kỳ quý trước. Ngoài ra, nợ vay của doanh nghiệp này cũng tăng nhanh.

Kết thúc năm 2019, DBD lặp lại điệp khúc giảm doanh thu và lợi nhuận so với cùng kỳ năm trước. Đáng chú ý, lợi nhuận trước thuế từ mức 201 tỷ đồng năm 2018, xuống còn 172 tỷ đồng năm 2019, tương đương giảm 14,4% so với cùng kỳ. Đây là tín hiệu đáng cảnh báo đối với DBD trong hoạt động kinh doanh năm 2020 và công ty cần vượt qua “cái dớp” suy giảm này, nếu muốn tạo điều kiện cho Quỹ đầu tư tại Công ty thoái vốn và chào đón dòng vốn mới trong một thị trường cần nguồn lực để tăng cạnh tranh.

Hai thách thức lớn

Trong năm 2020, DBD cần vượt qua 2 thách thức lớn để phục hồi hoạt động sản xuất kinh doanh: Thứ nhất, nếu như quy định tại Thông tư 15/2019/TT-BYT sửa đổi của Thông tư 11/2016/TT-BYT là sự mở rộng cửa cho các doanh nghiệp đã sẵn sàng năng lực đạt tiêu chuẩn đấu thầu các nhóm thuốc theo phân nhóm cụ thể, thì với các doanh nghiệp chưa thật sự sẵn sàng, lại là yếu tố bất lợi.

Trong kế hoạch 2019-2027, DBD đã có kế hoạch đầu tư xây dựng 3 dự án nhà máy mới, nâng tổng số nhà máy sản xuất dược lên 4 nhà máy. Trong đó có 1 nhà máy sản xuất thuốc ung thư dự kiến nghiệm thu trong quý 4/2019. Song đến tận đầu 2020, DBD chưa cập nhật tiến độ nghiệm thu để đưa dự án vào vận hành. Nếu còn điều chỉnh tiến độ, đây sẽ là bước lùi của công ty. Theo đó, chi phí tài chính lẫn tổng nợ vay của Công ty sẽ còn tiếp tục tăng, kéo dài hơn nữa.

Thứ hai, tại DBD, việc phát triển thị trường kênh bán lẻ (OTC)/thuốc kê đơn (ETC) đang có chiều hướng tăng nhanh, với tỷ trọng từ 24,2% năm 2014 đến 40% năm 2018. Đây là việc mở rộng tích cực để DBD chủ động phân phối và tăng thu kênh OTC. Song để duy trì tỷ trọng này, DBD sẽ phải thực hiện chủ trương mở rộng hơn nữa, đồng nghĩa chấp nhận tăng chi phí. Mặt khác, việc mở rộng lại cũng không còn dễ như vài năm trước đây khi hàng loạt ông lớn bán lẻ hoặc tập đoàn ngoài ngành Dược cũng đã nhảy vào kênh OTC xây chuỗi như Vingroup với VinFa, Thế giới Di Động với An Khang, FPT Retail với Long Châu… hay các quỹ đầu tư rót vốn cho kênh này như Mekong Capital vừa rót 31,8 triệu USD cho Pharmacity ở vòng gọi vốn C… Nếu không nhanh hơn, DBD sẽ ít đi cơ hội.

Con đường M&A của ngành Dược Từ câu chuyện của DBD, để thấy quản trị doanh nghiệp, củng cố năng lực và đầu tư công nghệ để phát triển sản phẩm hoặc năng lực phân phối ra thị trường ngày càng chất lượng, chuyên nghiệp mới là hướng đi mà các doanh nghiệp đã, đang và cần chú trọng, trong bối cảnh được lợi hay rủi ro từ dịch nCoV-2019. Để có thị phần vững trong 7,7 tỷ USD đó, bằng nhiều phương thức, các doanh nghiệp nhóm sản xuất có thể hướng đến qua M&A. Nếu như Taisho của Nhật đã thành công trong việc sở hữu 51% của Công ty Cổ phần Dược Hậu Giang (DHG) và không sớm thì muộn các giao dịch M&A tiếp theo dự kiến cũng sẽ được thực hiện trong năm 2020, thì trong tháng 5/2019, Công ty KT Kimia Farma, một công ty dược phẩm của Indonesia cũng xem xét việc mua lại chuỗi cửa hàng bán lẻ dược phẩm Việt Nam. Gần đây, DBD cũng đã đề xuất nới room nước ngoài lên 100%, thông qua lấy ý kiến cổ đông bằng văn bản về việc đề xuất cho phép nhà đầu tư nước ngoài sở hữu hơn 25% cổ phần mà không cần chào mua công khai. Đây liệu có thể là một bước mở để trở thành giao dịch M&A kế tiếp trên thị trường dược phẩm, nối gót DMC, DHG và PME? |