Hiện nay, nỗi lo về việc ngân hàng tắc nghẽn room tín dụng, dẫn đến doanh nghiệp bị thắt dòng vốn, chịu áp lực cao, không đảm bảo nghĩa vụ trả nợ thành nợ xấu, đã phần nào được hóa giải.

Ngân hàng Nhà nước vừa đồng loạt nới hạn mức tín dụng cho 15 ngân hàng, trong năm nay. Đây là lần đầu tiên, NHNN mạnh tay nới room tín dụng với mức điều chỉnh cấp thêm từ 0,7%-4% cho các NHTM.

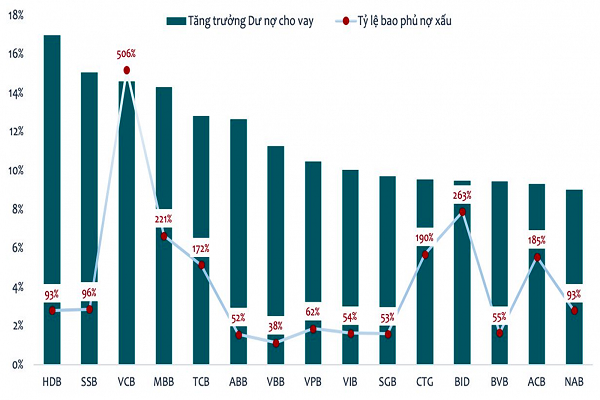

Một số ngân hàng có tăng trưởng cho vay cao nhất 6 tháng đầu năm 2022.

Với quyết định của NHNN về điều chỉnh phần tín dụng còn lại trong chỉ tiêu tăng trưởng, nền kinh tế sẽ có thêm hơn 400 ngàn tỷ đồng được giải ngân từ các ngân hàng từ nay đến cuối năm.

Thu hẹp lãi cận biên

Một trong những nguyên do khiến doanh nghiệp khó tiếp cận vốn, kể cả khi ngân hàng đã được nới room giải ngân, đó là các khoản nợ tái cơ cấu đã hết thời gian và nợ các nhóm thấp chuyển hóa lên 4-5, trở thành nợ xấu.

Theo đó, với kinh nghiệm về giải ngân vốn tránh làm khó doanh nghiệp và làm khó chính mình, ngân hàng trước hết cần thay đổi tư duy “tăng thu nhập lãi tạo của để dành phòng nợ xấu”, bằng tư duy ngược lại, đồng hành cùng doanh nghiệp. Các NHTM nên hạn chế tỷ lệ thu nhập lãi cận biên (NIM). Bởi vì việc tăng NIM sẽ tăng tỷ lệ nợ xấu. Cụ thể, khi lãi suất cho vay cao, tức NIM cao có thể khiến bên đi vay không thực hiện được các điều khoản đã cam kết trong hợp đồng vay vốn, hay một phần gốc và lãi không trả được đúng hạn. Đặc biệt trong điều kiện kinh tế có biến động bất ổn, suất sinh lời của doanh nghiệp thấp hơn lãi suất cho vay của ngân hàng.

Ngoài ra, thu nhập lãi cận biên được xác định bằng cách lấy thu nhập lãi thuần chia cho tổng tài sản có sinh lời. Vì vậy, khi thu nhập lãi thuần cao, chứng minh ngân hàng cho vay nhiều, dẫn tới rủi ro cao, mà nợ xấu là một trong những nguyên nhân chính dẫn đến rủi ro tín dụng và khi đó ngân hàng phải trích lập dự phòng rủi ro nhiều.

| Mỗi NHTM cần hoàn thiện xếp hạng tín nhiệm bằng cách nâng cao kỹ thuật và công nghệ, hoạt động độc lập giữa bộ phận tín dụng và bộ phận xếp hạng tín nhiệm. |

Giải pháp cho các NHTM là đưa ra lãi suất ưu đãi đa dạng áp dụng cho từng đối tượng khách hàng, từng phân khúc khách hàng. Các NHTM cần chủ động xây dựng các chương trình cho vay với lãi suất hợp lý, đa dạng hóa các sản phẩm tín dụng, cân đối để phát triển gói sản phẩm cho vay tiêu dùng, đáp ứng nhu cầu phục vụ đời sống chính đáng của khách hàng, nhằm hạn chế tín dụng đen, xem xét gia hạn nợ, điều chỉnh kỳ hạn trả nợ khi khách hàng gặp khó khăn do nguyên nhân chính đáng chưa thể trả nợ đúng hạn, giúp khách hàng không đi vay nặng lãi để đáo hạn ngân hàng.

Tăng cường quản trị rủi ro

Về căn cơ, ngoài việc thu hẹp NIM đạt “một mũi tên 2 đích”, các ngân hàng thương mại (NHTM) vẫn cần chú trọng, áp dụng các giải pháp để phòng và kiểm soát rủi ro nợ xấu, như:

Cần tăng quy mô và chất lượng tài sản, đặc biệt là các tài sản có sinh lãi. Đây là cơ sở của nguồn thu từ lãi – nguồn thu quan trọng nhất của các NHTM ở Việt Nam hiện nay. Vì vậy, vấn đề then chốt là phải đơn giản hoá quy trình cho vay, nâng cao khả năng thẩm định để rút ngắn thời gian cho vay, nhưng vẫn quản lý chặt chẽ để đảm bảo chất lượng khoản vay.

Các NHTM cũng cần tập trung vào những ngành nghề ưu tiên tăng trưởng, những doanh nghiệp có chất lượng tốt, với một số nhóm ngành tiêu biểu như bưu chính viễn thông, dược phẩm, thiết bị y tế…

Cần tăng cường quản trị rủi ro tín dụng. Trong mô hình chi phí dự phòng rủi ro đối với các khoản cho vay có tác động dương đến tỉ lệ nợ xấu của NHTM. Điều này hoàn toàn phù hợp với thực tế ở Việt Nam, vì cho vay chiếm phần lớn tài sản của ngân hàng, nhưng việc kiểm soát danh mục cho vay chưa tốt.

Theo cấu thành hệ số trong mô hình để giảm thiểu rủi ro tín dụng, NHTM cần phải quản lý danh mục cho vay, tích cực hơn cho việc trích lập dự phòng và xử lý nợ xấu. Các ngân hàng cần phải ứng dụng khoa học công nghệ kèm mục tiêu và chiến lược hành động để đánh giá tình hình kinh tế vĩ mô giúp phân bổ tỷ trọng danh mục cho vay phù hợp với từng nhóm khách hàng và khu vực địa lý.

Mỗi NHTM cần hoàn thiện xếp hạng tín nhiệm bằng cách nâng cao kỹ thuật và công nghệ, hoạt động độc lập giữa bộ phận tín dụng và bộ phận xếp hạng tín nhiệm. Bên cạnh đó, NHTM cần phải xem xét kỹ phương án kinh doanh trước khi cho vay và theo dõi đánh giá tình hình sử dụng các danh mục cho vay có đúng với cam kết ban đầu và để linh động điều chỉnh mức trích lập dự phòng theo quy định của pháp luật.

TS. Đặng Thị Lan Phương – Đại học Thương mại