Thị trường chứng khoán đã có một phiên mở cửa tuần (25/4) rung lắc dữ dội đến toàn thị trường đỏ lửa kể cả những “cổ phiếu kim cương”. Cú giảm sâu gần 70 điểm đưa VN-Index về tiệm cận mốc 1.300 điểm.

Tuy nhiên, nếu nhìn trong dài hạn và so sánh tương quan với các kênh đầu tư thụ động, chứng khoán vẫn là một kênh sinh lời tốt.

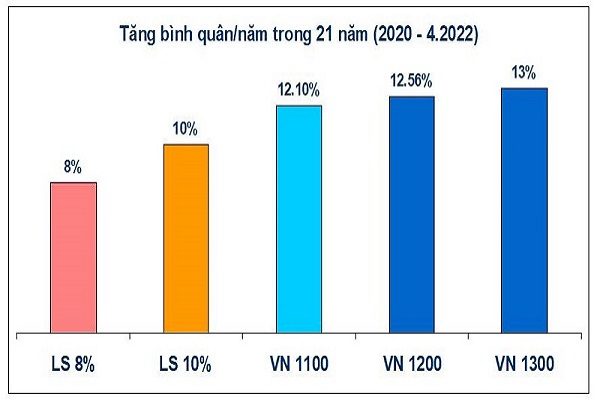

Mức tăng bình quân/ 21 năm – so sánh giữa lãi suất tiền gửi và lợi suất bình quân của VN-Index tại các mốc điểm thấp hơn hiện tại (1.310 điểm)

Thứ nhất, một kênh đầu tư tốt là kênh có mức sinh lời bình quân cao hơn gửi NH từ 20% – 30%, và có tính thanh khoản cao. Theo tiêu chuẩn đó thì thị trường chứng khoán Việt Nam (TTCK) vẫn luôn đạt tiêu chuẩn là kênh đầu tư tốt. Nhiều nhà đầu tư hiện tại bắt đầu “ngoảnh mặt quay lưng” và thậm chí “oán thán” TTCK, nhưng thực tế là do đặt kỳ vọng sinh lời quá cao, nên khi thị trường không còn “rót tiền vào đâu cũng trúng”, thì mới đâm ra thấy vọng.

Chúng ta nhớ vào năm 2014, khi TTCK lình xình ở mức 550 điểm, không ai muốn tham gia, nhiều quỹ ngoại rút khỏi Việt Nam, thì chúng tôi phân tích kênh chứng khoán vẫn là kênh đầu tư có mức sinh lợi tốt hơn tiền gửi ngân hàng. TTCK các nước Đông Nam Á đã chứng kiến 2 lần suy thoái và hoảng loạn tồi tệ với khủng hoảng tài chính châu Á 1998 và khủng hoảng tài chính toàn cầu 2008. Thế nhưng nếu tính bình quân thì mức sinh lời hàng năm của TTCK vẫn vượt trội hơn gửi ngân hàng (Philippines là 10%, và Indonesia là 13,6%).

TTCK Việt Nam thành lập năm 2000 cũng gặp 2 lần suy sụp nhưng mức sinh lời bình quân 2000 – 2014 cũng khoảng 12%.

Tuần trước, khi tôi nhận định thị trường có thể rớt xuống 1.100 – 1.200 trước khi phục hồi, vài người bạn nói thị trường mà xuống 1.300 là “tiêu” rồi, ở mức đó sao được, ai còn “chơi”… Tuy nhiên theo tính toán, nếu thị trường ở 1.100 thì mức sinh lời bình quân hàng năm từ 2014 – tháng 4/2022 cũng khoảng 12%, tương đương với giai đoạn trước đó; và là mức tăng bình quân trong 21 năm nay của TTCK Việt Nam, một mức tăng cao hơn 20 – 30% so với lãi suất ngân hàng (từ 8 – 10%/năm). Còn nếu TTCK Việt Nam trụ được ở 1.200 điểm để hồi phục thì mức tăng bình quân hàng năm đã là 12,56% – một mức tăng quá tốt so với thị trường các nước, và so với lãi suất gửi ngân hàng (vẫn là kênh chọn lựa phổ biến của nhiều người trong mọi năm).

Với những phân tích trên, cho dù VN -Index có rớt xuống 1.100 điểm trước khi hồi phục, thì lợi suất bình quân hàng năm của nó vẫn cao hơn 30% so với lãi suất ngân hàng, cho dù đo ở giai đoạn 2000 – 2014; 2000 – 2022, hay 2014 – 2022. Nếu chúng ta không đi theo “sóng” để kiếm lợi nhuận cao, mà đầu tư ở những cổ phiếu nền tảng với các phương pháp giá trị, hoặc phân bổ danh mục như các quỹ mở thì vẫn tốt hơn gửi ngân hàng. Do vậy, chúng ta không nên “gom cả áo lạnh ngày xưa, anh đem ra đốt thành tro tàn”, mà cần chỉnh lại danh mục, chuẩn bị thêm tiền, để mua vào và đầu tư chắc tay hơn. Sau một giai đoạn “te tua”, nhiều người chán nản thì đó chính là giai đoạn gieo hạt để hái quả trong tầm mùa thu hoặc cuối đông năm nay.

Nói thêm về mức sinh lời 12,6% (nếu VN -Index về 1.200) nhiều người cho là “bèo” (lợi nhuận thấp – BT) so với đầu tư đất, vì đất “ăn” bằng lần, từ bốn lần đến chục lần – Các mức “ăn lời” vẫn đang lan truyền trên các group bất động sản như một niềm cảm hứng. Thực ra, nếu tính mức tăng bình quân hàng năm như đã tính với chứng khoán, thì mức tăng không phải nhiều lần như vậy.

Thí dụ đất vùng quê thời năm 2000, cứ giá bán bình quân 100 ngàn đồng/1m2, giả sử khi đó bạn mua vào được mức giá đó, thì đến hiện tại đất quê phổ biến (không ở vùng sốt nóng cục bộ), có giá khoảng 3 triệu đồng/m2, tức mức tăng bình quân hàng năm vào khoàng 17,5%/năm. Đây là số liệu khảo sát trung bình ở nhiều vùng. Còn khảo sát quanh vùng Bến Lức, Cần Giuộc (Long An), đất nền vào năm 2011 là 300 triệu đồng/ nền, giá thị trường hiện tại là khoảng 1,1 tỷ đồng; thì nhiều người than thở “ngu quá, hồi đó mua đền bù được mấy nền mà không chịu giữ”. Nhưng xét ra mức tăng đất nền ngoạn mục như vậy hàng năm lại chỉ khoảng 14,3%/năm.

Sở dĩ đầu tư đất trong 20 năm qua có mức tăng bình quân từ 14%- 18%, cao hơn chứng khoán là do giá lúc trước thấp quá. Tuy nhiên nếu tính giá đất bây giờ với mức tăng bình quân 5 – 10 năm sau, coi chừng “con Thỏ giá đất” sẽ thua “con Rùa lãi suất ngân hàng”.

Tóm lại, kênh đầu tư địa ốc hay kênh đầu tư chứng khoán cũng đều có những ưu điểm và nhược điểm nhất định. Trong giai đoạn mới của TTCK, việc đầu tư lướt sóng hay lướt sóng kết hợp trung hạn đều cần sự nhanh nhạy của nhà đầu tư. Và tiêu chuẩn tiên quyết là cần “né” xa công ty có lãnh đạo, thành viên cấp cao có dấu hiệu “múa may” dòng tiền và cổ phiếu.

Dư báo thêm về thị trường, chứng khoán có thể còn điều chỉnh đến mức hợp lý trước khi có sự phục hồi với động lực sẽ là các dòng vốn ngoại, và những công ty đón sóng mới sẽ là các công ty nền tảng trong sản xuất kinh doanh mà trong năm qua bị nhóm “cá mập” dìm hàng “đạp” ngược thị trường.

Nhà đầu tư có thể lên chiến lược “lọc” cổ phiếu cho kế hoạch trung hạn, bắt đầu từ chọn ra khoảng 10 cổ phiếu thuộc lĩnh vực sản xuất có sản phẩm – dịch vụ đang được thị trường sử dụng, có thương hiệu nhất định. Kế tiếp xem giá đồ thị của các cổ phiếu đó từ tháng 1/2020 – tháng 4/2022, lấy ra những cổ phiếu mà giá không tăng mạnh, thậm chí giảm trong giai đoạn tháng 4/2021 – tháng 4/2022. Từ đó chọn ra 2, 3 cổ phiếu mình ưu thích mà có giá thấp nhất để theo dõi. Tiếp tục quan sát khi thị trường bắt đầu đi ngang và giá các cổ phiếu đã chọn có dấu hiệu mua vào, thì có thể chốt và mua theo 2, 3 đợt. Việc lựa chọn và đầu tư cổ phiếu theo cách này, nhấn mạnh không thể đặt kỳ vọng “lướt sóng” ăn ngay, thiên về đầu tư giá trị, ổn định với lãi suất hứa hẹn cao hơn lãi suất ngân hàng.

TS Đinh Thế Hiển – Chuyên gia Tài chính