Trong bối cảnh áp lực lạm phát đang có xu hướng tăng, trong khi thanh khoản của các ngân hàng không còn dồi dào như trước, nhiều dự báo cho rằng áp lực tăng lãi vay đang lớn dần.

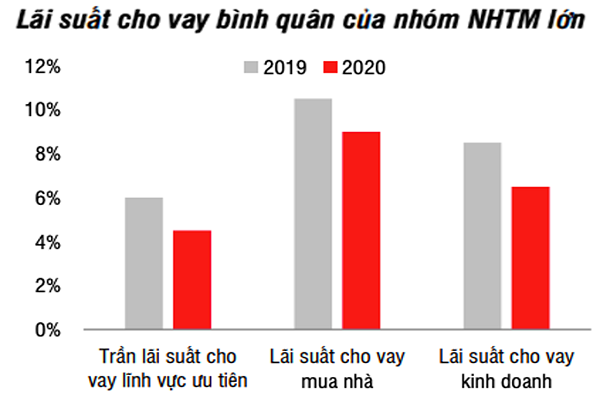

Lãi suất cho vay bình quân của nhóm ngân hàng thương mại lớn. Nguồn: Bloomberg, VBMA

Công ty Chứng khoán SSI dự báo, lãi vay có thể sẽ nhích tăng từ đầu quý 3/2021 khi dịch bệnh được kiểm soát, tín dụng tiếp tục tăng tốc.

Sức ép lãi suất

Dù COVID-19 đang diễn biến phức tạp, nhưng nhiều quốc gia đã gần đạt được miễn dịch cộng đồng, trong khi Việt Nam cũng đang nỗ lực khống chế làn sóng dịch thứ tư và tìm cách tăng tỷ lệ tiêm vaccine. Khi đại dịch cơ bản được khống chế, cầu tín dụng sẽ tăng mạnh trở lại.

Ở phía cung, hiện thanh khoản ngân hàng đã không còn dồi dào như thời điểm đầu năm nay do dòng vốn chảy vào chậm hơn chảy ra. Số liệu của Bộ Kế hoạch và Đầu tư cho thấy, tính đến ngày 22/4 tín dụng tăng 3,61%, trong khi huy động vốn chỉ tăng 2,32%.

Bên cạnh đó, lãi suất liên ngân hàng bật tăng khá mạnh trong thời gian gần đây. Trong phiên ngày 24/5, lãi suất qua đêm đã tăng lên 1,25%/năm, tăng 100 điểm cơ bản so với cuối tháng 3; lãi suất 1 tuần cũng tăng 95 điểm lên 1,29%/năm…

Ngoài ra, lạm phát cũng đang tạo sức ép tăng lãi suất. Theo đó, giá xăng dầu, thép, thức ăn chăn nuôi đang tăng giá mạnh. Chưa kể hiện đã bước vào mùa nắng nóng khiến giá điện tăng mạnh, trong khi dịch bệnh đã làm gián đoạn sản xuất cũng sẽ ảnh hưởng phần nào tới giá cả…

Tăng không quá mạnh

Một chuyên gia tài chính ngân hàng cho rằng, dù áp lực tăng lãi suất huy động đang lớn dần, song sẽ không quá mạnh, nên cũng không gây quá nhiều sức ép đến lãi vay do một số nguyên nhân.

Thứ nhất, mặc dù thanh khoản ngân hàng đã bớt dồi dào, nhưng chưa có hiện tượng thiếu thanh khoản. Bằng chứng là NHNN vẫn chưa phải bơm tiền qua kênh thị trường mở OMO; trong khi lãi suất huy động trên thị trường 1 vẫn duy trì ở mức thấp, 2,9- 4%/năm với kỳ hạn từ 1 đến dưới 6 tháng, 3,5- 5,3%/năm với kỳ hạn từ 6 đến dưới 12 tháng…

Thứ hai, Chính phủ và NHNN vẫn chủ trương giữ ổn định lãi suất cho vay để hỗ trợ nền kinh tế ứng phó với dịch bệnh. “Để giữ ổn định mặt bằng lãi suất huy động, NHNN có thể bơm tiền với lãi suất thấp vào hệ thống ngân hàng thông qua kênh OMO”, vị chuyên gia trên nhấn mạnh và cho biết thêm, tháng 6 tới là đến kỳ hạn NHNN mua vào ngoại tệ, đồng nghĩa với việc sẽ có một lượng lớn VND được bổ sung thanh khoản cho các ngân hàng, giúp giảm áp lực lên lãi suất.

Thứ ba, tỷ lệ thu nhập lãi cận biên (NIM) của nhiều ngân hàng đã được nới rộng thời gian qua do lãi vay giảm chậm hơn lãi suất huy động, hệ quả là các ngân hàng lãi khủng bất chấp COVID-19. “Nếu các ngân hàng tiếp tục tăng lãi suất trong thời điểm này rất có thể sẽ bị cơ quan quản lý tuýt còi”, vị chuyên gia trên khẳng định.

Hà Anh