Trong 2 tháng đầu năm, các Ngân hàng thương mại đã bán gần 7 tỷ USD về NHNN, tương đương sẽ được “trả lại” thị trường khoảng 157.000 tỷ đồng theo kỳ hạn.

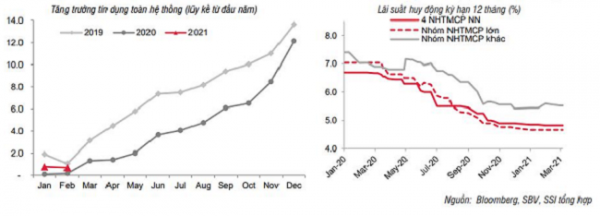

Trong báo cáo thị trường tiền tệ tuần 8/3 – 12/3, các chuyên gia phân tích của SSI Research cho biết, trong 2 tháng đầu năm nay, các NHTM đã bán gần 7 tỷ USD kỳ hạn 6 tháng ở tỷ giá 23.125 đồng/USD về NHNN, tương ứng với khoảng 157.000 tỷ đồng được bơm ra vào tháng 7 và 8, nếu các hợp đồng này không bị hủy ngang và không có các động thái trung hòa của NHNN như phát hành tín phiếu để hút tiền về. Đây là yếu tố hỗ trợ thanh khoản cho hệ thống ngân hàng và giúp lãi suất tiền gửi trên liên ngân hàng tiếp tục duy trì ở mức thấp.

Hơn 157.000 tỷ đồng sẽ được bơm ra thị trường trong tháng 7 và 8.

Trước đó, tại báo cáo thị trường tiền tệ và trái phiếu tuần đầu tháng 3 của SSI Research cũng dự báo, thanh khoản tháng 3 sẽ tiếp tục dồi dào do huy động tiền gửi vẫn khá tích cực và NHNN vẫn duy trì định hướng nới lỏng thận trọng. Theo đó, lãi suất trên thị trường liên ngân hàng vẫn sẽ ổn định ở mức thấp.

Tuy nhiên, mức thấp này dao động trong khoảng 0,3% với kỳ hạn qua đêm và 0,5% với kỳ hạn 1 tuần, cũng cao gấp 2-3 lần so với các tuần trước tháng 1/2021.

Trên thực tế, trong tuần 8/3 – 12/3, thị trường mở tiếp tục không phát sinh giao dịch, lãi suất trên liên ngân hàng đi ngang ở mức 0,33%/năm với kỳ hạn qua đêm và 0,48%/năm với kỳ hạn 1 tuần.

Dữ liệu của NHNN cũng cho biết lãi suất VND trên thị trường liên ngân hàng sau Tết Nguyên đán 2021 đang có xu hướng giảm và dần hình thành mặt bằng mới. Lãi suất liên ngân hàng giảm cho thấy cân đối thanh khoản và nguồn tiền của các ngân hàng thương mại đã bớt áp lực hơn so với thời điểm trước Tết Nguyên đán 2021.

Cũng trong tuần này, một số NHTM như Techcombank, VPBank đã điều chỉnh tăng lãi suất tiền gửi từ 20 – 50 điểm cơ bản với khách hàng cá nhân nhưng không thay đổi với khách hàng tổ chức. Trước đó, trong tháng 2, một số NHTM khác là Vietcombank, ACB, SHB… lại điều chỉnh giảm lãi suất tiền gửi từ 10 – 40 điểm cơ bản.

Việc tăng/giảm lãi suất tiền gửi trong những tuần gần đây chỉ mang tính chất cục bộ. SSI Research cho rằng lãi suất tiền gửi và cho vay sẽ vẫn giữ ở mức thấp hiện tại trong quý I và đầu quý II, có thể nhích tăng từ cuối quý II khi các hoạt động kinh tế sôi động hơn giúp tăng cầu tín dụng.

Trên thị trường quốc tế, gói kích thích tài khóa trị giá 1.900 tỷ USD đã được Mỹ thông qua và đang sắp đi vào triển khai. OECD cũng đã nâng dự báo tăng trưởng kinh tế toàn cầu 2021 lên 5,6% (từ 4,2%) và 2022 lên 4% (từ 3,8%). Tâm lý lạc quan vào triển vọng phục hồi của nền kinh tế Mỹ và kinh tế toàn cầu lan tỏa khá mạnh khiến lo ngại về lạm phát cũng gia tăng, nhất là khi đón nhận thông tin chỉ số sản xuất Mỹ (PPI) tăng vọt trong tháng 2. PPI của Mỹ đã tăng 0,5% so với tháng 1 (cao hơn mức dự báo là 0,3%) và tăng 2,8% so với cùng kỳ năm ngoái (mức tăng cao nhất kể từ tháng 10/2018).

Lợi tức trái phiếu Chính phủ (TPCP) Mỹ tiếp tục tăng 4-8 điểm cơ bản, lên mức 1,625% với kỳ hạn 10 năm – mức cao nhất trong 13 tháng qua, chỉ số DXY dao động trong vùng 91-92; vàng đi ngang ở vùng 1.727 USD/oz; JPY giảm giá thêm 0,7%, tổng cộng đã mất giá tới 5,6% so với USD kể từ đầu năm đến nay.

Tại Việt Nam, tỷ giá trung tâm tăng thêm 17 đồng/USD lên 23.183 khiến tỷ giá niêm yết của các NHTM tăng thêm 30 đồng/USD chiều mua vào và 10 đồng/USD chiều bán ra, lên 22.930/23.140. Tỷ giá tự do giảm 20 đồng/USD chiều mua vào và tăng 10 đồng/USD chiều bán ra, ở mức 23.750/23.830.

SSI Research cho rằng, trong ngắn hạn, tỷ giá có thể dao động dưới tác động từ diễn biến của đồng USD trên thị trường quốc tế. Tuy nhiên, khi Fed vẫn chưa thay đổi tốc độ nới lỏng tiền tệ hiện tại, đồng USD vẫn chịu áp lực giảm trong dài hạn và tỷ giá USD/VND vẫn có thể giảm nhẹ trong năm 2021.

Đình Đại