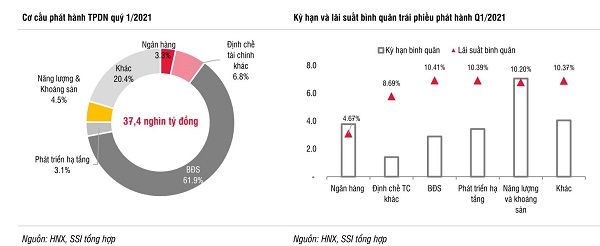

Các doanh nghiệp bất động sản phát hành hơn 23 nghìn tỷ đồng (chiếm 62%), lãi suất nhích tăng dù kỳ hạn trái phiếu giảm mạnh và hiện là nhóm có lãi suất trái phiếu hấp dẫn nhất.

Theo Báo cáo thị trường trái phiếu doanh nghiệp quý 1/2021 vừa được Công ty chứng khoán SSI công bố các doanh nghiệp bất động sản đứng đầu cả về quy mô phát hành và lãi suất.

Cụ thể, trong Q1/2021, các doanh nghiệp BĐS phát hành 23.150 tỷ đồng trái phiếu, giảm 5% so với cùng kỳ năm ngoái nhưng chiếm tới 61,9% tổng lượng phát hành toàn thị trường.

Cũng theo báo cáo của SSI, kỳ hạn bình quân các trái phiếu BĐS phát hành trong Q1/2021 đã ghi nhận mức giảm khá mạnh xuống còn 2,9 năm (từ mức bình quân 3,9 năm của cả 2 năm 2019 và 2020) nên kéo kỳ hạn bình quân trái phiếu phát hành toàn thị trường giảm từ 4,23 năm (2020) xuống 3,26 năm (Q1/2021).

Tuy nhiên, có một tín hiệu khác dù kỳ hạn trái phiếu ngắn hơn nhưng lãi suất bình quân của trái phiếu BĐS nhích tăng 14bps (điểm cơ bản) so với Q4/2020, lên mức 10,41 %/năm và hiện là nhóm có lãi suất cao nhất thị trường.

Đặc biệt, một điểm khá đáng chú ý cũng được thống kê của SSI chỉ ra là trong tổng lượng phát hành trái phiếu Q1/2021 thì có đến 41% là trái phiếu phát hành không có tài sản đảm bảo, trong đó có 7000 tỷ đồng trái phiếu bất động sản.

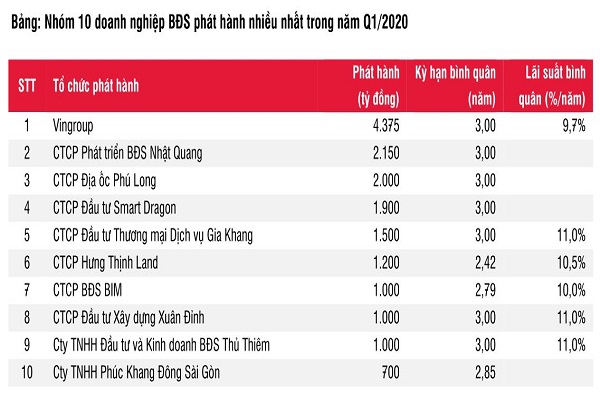

Top 10 DN BĐS phát hành trái phiếu nhiều nhất trong quý 1/2021. Nguồn: SSI

Trong quý 1/2021, dẫn đầu trong các doanh nghiệp BĐS về phát hành trái phiếu là “ông lớn” Vingroup. Đứng ở vị trí thứ 2 là công ty CP phát triển BĐS Nhật Quang, một doanh nghiệp khá “kín tiếng”, lô trái phiếu 2.150 tỷ đồng được bảo đảm bằng dự án Spirit of Saigon tại TP.HCM. Ở vị trí thứ ba là công ty CP Địa ốc Phú Long với 2000 tỷ đồng trái phiếu phát hành thành công.

Nhận định về bức tranh phát hành trái phiếu trong quý 2/2021, các chuyên gia phân tích của SSI nhận định các doanh nghiệp BĐS vẫn là tổ chức phát hành lớn nhất và lãi suất phát hành có thể tăng lên.

Theo đó, động lực của nhận định trên được cho là đến từ việc tín dụng bất động sản tại thời điểm cuối quý 1/2021 đạt 1,85 triệu tỷ đồng – tăng 3% so với cuối năm 2020 và cao hơn mức tăng trưởng chung của toàn ngành (2,93%). Trong khi đó, đại diện NHNN đã phát đi thông điệp sẽ kiểm soát chặt tín dụng đối với lĩnh vực tiềm ẩn rủi ro như bất động sản, chứng khoán. Do đó nhu cầu huy động vốn qua kênh trái phiếu của các doanh nghiệp BĐS vẫn khá cao, đặc biệt là các doanh nghiệp hạn chế về tài sản đảm bảo cho các khoản vay.

Tuy nhiên, các chuyên gia phân tích của SSI cũng cảnh báo việc lãi suất trái phiếu BĐS có thể nhích tăng và sẽ hấp dẫn hơn so với các nhóm trái phiếu khác nhưng các nhà đầu tư cũng nên nên hết sức thận trọng vì thị trường BĐS đang khá nóng, lượng trái phiếu không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu cũng đang tăng lên sẽ gia tăng rủi ro cho nhà đầu tư.

Nhận định về hành lang pháp lý cho thị trường trái phiếu nói chung và đặc biệt là việc phát hành trái phiếu của các doanh nghiệp BĐS nói riêng hiện nay, TS. Cấn Văn Lực – chuyên gia Kinh tế trưởng BIDV cho rằng, phát hành trái phiếu riêng lẻ của các doanh nghiệp BĐS vừa qua đã cho thấy sự tăng trưởng theo hướng lành mạnh hơn.

“Căn cứ theo Nghị định 155/2020/NĐ-CP, chỉ có các nhà đầu tư chứng khoán chuyên nghiệp, có năng lực tài chính hoặc có chuyên môn về chứng khoán như: Ngân hàng thương mại, công ty chứng khoán, quản lý quỹ…; cá nhân nắm giữ danh mục đầu tư ít nhất 2 tỷ đồng hoặc cá nhân có thu nhập chịu thuế năm gần nhất ít nhất 1 tỷ đồng mới được quyền mua trái phiếu doanh nghiệp phát hành riêng lẻ. Như vậy, điều kiện phát hành trái phiếu doanh nghiệp ra công chúng cũng đã được siết chặt trong quy định mới nhằm giảm thiểu rủi ro cho nhà đầu tư, đặc biệt với đối tượng nhà đầu tư cá nhân” – ông Lực nêu quan điểm.

Lê Sáng