Triển vọng lợi nhuận của các nhà máy nhiệt điện trong năm 2021 sẽ khá tiêu cực nhưng tình hình sẽ tốt hơn khi cung cầu được kỳ vọng cân bằng trong năm 2022.

Theo SSI, năm 2021 xảy tình trạng dư cung trong hệ thống điện toàn quốc do nhu cầu tiêu thụ điện yếu do dịch Covid-19 và công suất điện mặt trời tăng đột biến.

Đó là nhận định của nhóm phân tích Công ty chứng khoán SSI trong báo cáo vừa phát hành. Theo đó, nhóm phân tích đã có những phân tích đánh giá về ngành điện năm 2021 và dự báo năm 2022.

Lợi nhuận của nhà máy nhiệt điện bị ảnh hưởng

Triển vọng lợi nhuận của các nhà máy nhiệt điện trong năm 2021 sẽ khá tiêu cực do: công suất tăng mạnh ở nhóm năng lượng mặt trời, nhu cầu tiêu thụ điện còn thấp và chu kỳ thời tiết La Nina. Do đó, sản lượng huy động & hiệu suất hoạt động của nhà máy nhiệt điện sẽ thấp hơn và kèm theo tỷ sản lượng theo hợp đồng (% Qc) cũng sẽ giảm do EVN ưu tiên huy động nguồn thuỷ điện. Do đó lợi nhuận của các công ty nhiệt điện sẽ bị ảnh hưởng tiêu cực từ áp lực tăng giá khí/than đầu vào.

Về giá than/khí đầu vào thì giá dầu nhiên liệu (FO), đại diện cho giá khí (46% FO), đã tăng bình quân 58% so với cùng kỳ từ đầu năm 2021. Có thể thấy một số công ty điện khí đặt kế hoạch giá khí khá cao, ví dụ như NT2 đặt kế hoạch giá khí là 7,2 USD/mbtu (+21% so với cùng kỳ).

Theo quan điểm của nhóm phân tích, giá than trong khu vực từ Australia và Indonesia cũng tăng sẽ áp lực cho Vinacomin (TKV) nâng giá bán than trong nước cho các nhà máy nhiệt điện. Sản lượng than nhập khẩu chiếm gần một nửa tổng lượng than tiêu thụ trong nước (và chủ yếu nhập khẩu từ Indonesia và Australia). Tính bình quân từ đầu 2021 đến nay, giá than giao ngay của Australia loại 6000kcal/kg và giá than Indonesia loại 6322kcal/kg lần lượt tăng 35% và 26% so với cùng kỳ.

Cung cầu cân bằng hơn trong năm 2020

Theo SSI, năm 2021 xảy tình trạng dư cung trong hệ thống điện toàn quốc do nhu cầu tiêu thụ điện yếu do dịch Covid-19 và công suất điện mặt trời tăng đột biến. Cùng với điều kiện thuỷ văn thuận lợi, hiệu suất hoạt động tại các nhà máy nhiệt điện thấp hơn.

Nguồn: Quyết định 123/QĐ-ĐTĐL ngày 31/12/2020 phê duyệt kế hoạch vận hành thị trường điện năm 2021; Báo cáo số 32/BC-BCT ngày 25/5/2020 của Bộ Công Thương về tình hình thực hiện các dự án điện trong quy hoạch điện 7 điều chỉnh; Dự thảo Quy hoạch điện 8; SSI Research.

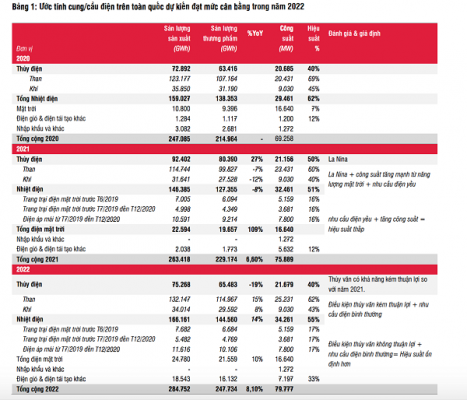

Nhìn sang năm 2022, SSI ước tính cung cầu điện sẽ cân bằng hơn với mức tăng trưởng tiêu thụ điện về mức bình thường. Nếu công suất điện mặt trời không thay đổi thêm và công suất điện gió được triển khai đúng theo với dự thảo Quy hoạch điện 8, tỷ lệ cung/cầu điện trên toàn quốc sẽ đạt mức cân bằng.

SSI giả định tăng trưởng tiêu thụ điện trên toàn quốc ăm 2022 sẽ phục hồi trở lại tăng khoảng +8,1% YoY so với mức+6,6% YoY trong năm 2021 và khoảng +2,5% trong năm 2020.

SSI đánh giá điều kiện thủy văn có thể kém thuận lợi hơn vào đầu năm 2022. Sản lượng phát điện từ thủy điện có thể sẽ thấp hơn trong năm 2022. Do đó, sản lượng từ các nhà máy nhiệt điện sẽ phục hồi và các nhà đầu tư có thể xem xét đầu tư nhóm cổ phiếu nhiệt điện vào đầu năm 2022.

Và SSI ưu tiên các nhà máy điện khí (NT2) thay vì nhà máy điện than do gánh nặng chi phí đầu tư cho các dự án môi trường. Hiệu suất hoạt động của các nguồn năng lượng tái tạo dự kiến sẽ dần đạt mức thiết kế, thay vì tỷ lệ thấp bất thường vào năm 2021 do dư cung.

| Bất chấp triển vọng ảm đạm, gần đây một số công ty nhiệt điện đã thông qua phương án chi trả cổ tức tiền mặt năm 2020 khá bất ngờ: HND: Đề xuất chi trả cổ tức tiền mặt năm 2020 với tỷ lệ 24,3% trên mệnh giá, tương ứng tỷ suất cổ tức là 13%. Theo công ty, kế hoạch này phần lớn liên quan đến việc IPO Genco2. Tuy nhiên, mức chi trả cổ tức của HND không hợp lý trong bối cảnh lợi nhuận kém khả quan do tỷ lệ % Qc năm 2021 thấp hơn ở mức 80% (so với 90% trong năm 2020) kèm theo điều chỉnh giảm giá PPA. Mặc khác, kế hoạch tỷ lệ cổ tức tiền mặt cho năm 2021 được đặt ở mức thấp hơn nhiều, từ 4% -8% trên mệnh giá. PPC: Kế hoạch tỷ lệ cổ tức bằng tiền mặt cho năm 2020 lên tới 58,9% trên mệnh giá, trong số đó công ty đã chi trả 15%. Phần còn lại sẽ được chi trả sau ĐHCĐ – với tỷ suất cổ tức là 16%. Điều này cũng liên quan đến sự kiện IPO của Genco2. Tuy nhiên, kế hoạch cổ tức tiền mặt năm 2021 đã được hạ xuống 15% trên mệnh giá, tương ứng tỷ suất cổ tức là 5%. Ngoài ra, các nhà máy điện than sẽ phải đối mặt với áp lực vốn đầu tư lớn khoảng 1,8 – 2 nghìn tỷ đồng cho các dự án môi trường. Theo ban lãnh đạo của HND, PPC và QTP phát biểu tại ĐHCĐ, chi phí đầu tư này sẽ được thông qua giá PPA dựa trên Thông tư 57/2020/TT-BCT ngày 31/12/2020. Tuy nhiên, đối với các nhà máy cũ như PPC sẽ là áp lực về vốn lớn khi phát sinh nhiều nhu cầu đầu tư vào nhà máy mới hoặc nâng cấp máy móc hiện có, cùng với chi phí cho dự án môi trường. |

Linh Nga