Nhiều chuyên gia cho rằng dù FED đẩy mạnh siết chặt tiền tệ không tác động mạnh tới Việt Nam, nhưng Việt Nam vẫn cần cẩn trọng ứng phó với động thái này.

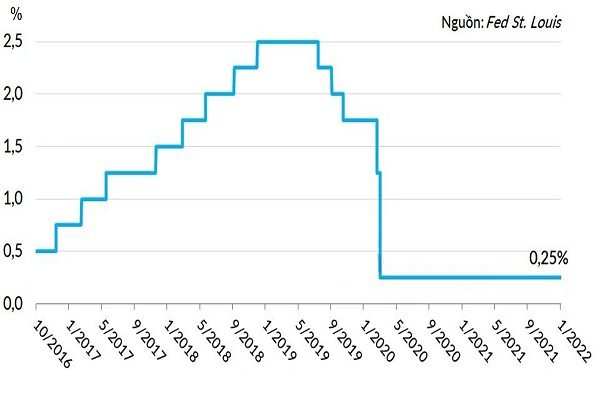

FED đã và đang rút dần Chương trình nới lỏng định lượng (QE) và dự kiến sẽ bắt đầu tăng lãi suất cơ bản từ cuộc họp tháng 3 tới.

FED đã duy trì mức lãi suất từ 0-0,25% từ đầu đại dịch đến nay, có thể bắt đầu tăng lãi suất cơ bản từ cuộc họp tháng 3 sắp tới.

Áp lực tăng lãi suất

Mới đây, các chuyên gia của IMF cảnh báo, lạm phát tiền lương trên diện rộng của Mỹ và tình trạng đứt gãy chuỗi cung ứng liên tục có thể thúc đẩy kỳ vọng lạm phát, khiến FED tăng lãi suất nhanh hơn.

Quả vậy, chỉ số giá tiêu dùng (CPI) tháng 1/2022 của Mỹ đã tăng mạnh lên mức 7,5% so với cùng kỳ năm ngoái, đây là mức CPI cao nhất kể từ tháng 2/1982.

Theo dự kiến, FED sẽ tăng lãi suất khoảng 3 lần trong năm nay. Tuy nhiên, các chuyên gia của Goldman Sachs dự báo FED sẽ tăng lãi suất cơ bản 7 lần trong năm nay, thay vì 5 lần như nhận định trước đó. “FED sẽ liên tục tăng lãi suất trong 7 cuộc họp tiếp theo, mỗi lần tăng 0,25% điểm phần trăm. Tuy nhiên, trong cuộc họp tháng 3 tới, FED sẽ tăng lãi suất thêm 0,5 điểm phần trăm”, các chuyên gia Goldman Sachs nhận định.

Khi FED tăng lãi suất, sẽ giúp USD chiếm ưu thế so với các đồng tiền chủ chốt khác, đồng thời hút dòng tiền giá rẻ từ các thị trường mới nổi về Mỹ. Điều này sẽ làm cho các đồng nội tệ của các quốc gia mới nổi mất giá, đẩy áp lực lạm phát tăng cao và buộc các NHTW phải tăng lãi suất ứng phó lạm phát.

Bước đi thận trọng

Theo ông Trần Đức Anh, Giám đốc Vĩ mô & Chiến lược Thị trường, Công ty Chứng khoán KB Việt Nam, trong những báo cáo gần đây, thị trường đã phát tín hiệu FED sẽ đẩy nhanh việc tăng lãi suất. Điều này sẽ gây ra nhiều tác động trái chiều lên các nền kinh tế, đặc biệt là các nền kinh tế mới nổi.

“Trong bối cảnh FED chuyển nhanh sang thắt chặt tiền tệ, Việt Nam may mắn có được mức lạm phát khá thấp nên chưa phải đối phó với nguy cơ lạm phát đình đốn. Do đó, nhiều khả năng, nền kinh tế Việt Nam sẽ không phải chịu tác động quá mạnh như giai đoạn 2013-2014 nhờ tốc độ tăng trưởng kinh tế đã quay lại mức cao; đồng nội tệ mạnh; nguồn USD đổ về tương đối lớn nhờ các hoạt động xuất nhập khẩu, kiều hối…”, ông Trần Đức Anh nhấn mạnh.

Tuy nhiên, ông Trần Đức Anh cho biết, với áp lực lạm phát của Mỹ ngày càng lớn, FED có thể sẽ tăng lãi suất nhanh hơn so với dự kiến, khiến USD sẽ biến động mạnh hơn, gây áp lực điều hành tỷ giá đối với Việt Nam. Đây là những rủi ro mà Việt Nam vẫn cần thận trọng theo dõi chặt chẽ trong thời gian tới.

Ông Hoàng Công Tuấn, Trưởng Bộ phận Nghiên cứu Vĩ mô của MBS, cho rằng trước bối cảnh FED đẩy mạnh siết chặt tiền tệ, NHNN có thể cân nhắc tăng lãi suất điều hành để giảm áp lực lên VND. Tuy nhiên trong bối cảnh Việt Nam vẫn đang muốn hỗ trợ nền kinh tế hơn sau đại dịch thì NHNN có thể chấp nhận để cho VND mất giá một chút so với USD, nhưng không thể quá 3% để tránh gây ra bất ổn kinh tế vĩ mô.

Anh Long